Apple ist zu einem Fintech-Unternehmen geworden, und wer während des Quartalsberichts im August aufgepasst hat, sollte dafür einige deutliche Anzeichen bemerkt haben. Apple Pay-Transaktionen haben sich im Vergleich zum Vorjahr verdreifacht – insgesamt waren es mehr als eine Milliarde. Damit liegt Apple sogar vor den Finanzdienstleistern Square und PayPal, was mobile Transaktionen angeht.

Heute sichert sich Apple mit der Apple Card seinen Platz als bedeutendes Unternehmen im Fintech-Sektor. Das iPhone nutzt bereits die Wallet-App von Apple, Apple Pay und Apple Pay Cash – die Apple-Kreditkarte war daher der nächste logische Schritt.

Apple ist eine Partnerschaft mit der US-Bank Goldman Sachs eingegangen, um das Nutzungserlebnis der Kreditkarte zu verbessern und einen kundenfreundlicheren Ansatz für deren Nutzung zu bieten. So sollen Transaktionen auf möglichst transparente Weise in einer Liste dargestellt werden, die in einem leicht verständlichen Format organisiert ist. Außerdem wird es eine flexiblere Möglichkeit geben, um ausstehende Beträge zu begleichen.

Die Apple Card wurde entwickelt, um die bestehenden Zahlungsoptionen der Marke Apple zu ergänzen. Letztendlich soll die Apple Card alle eure anderen Kreditkarten ersetzen – als Anreiz bietet euch Apple deshalb Apple Cash an.

Jedes Mal, wenn ihr mit der Apple Card bezahlt, erhaltet ihr zwei Prozent des Betrags als Cashback – eine Funktion, die das Unternehmen Daily Cash nennt. Einkäufe, welche direkt bei Apple getätigt werden, bringen euch sogar drei Prozent. Das könnte Apple dabei helfen, den Umsatz mit eigenen Produkten zu steigern. Außerdem bietet es Kunden einen größeren Anreiz, bei Apple den „vollen Preis“ zu zahlen, anstatt bei anderen Anbietern nach günstigeren Preisen zu suchen.

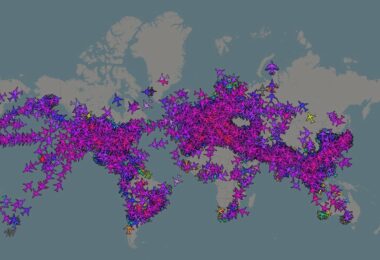

Darüber hinaus gibt es keine Kreditkartengebühren, keine Verspätungsgebühren und auch keine internationalen Gebühren. Zusätzlich verspricht Apple niedrigere Zinssätze als seine Mitbewerber. Die Apple Card wird über das globale Zahlungsnetzwerk von MasterCard akzeptiert werden.

Die Karte ist zwar eigentlich digital und mit eurem iPhone verknüpft, es wird aber auch eine physische Karte aus Titan geben, mit der ihr wie gewohnt im Einzelhandel einkaufen könnt; Einkäufe mit dieser physischen Karte berechtigen euch aber nur für ein Prozent Cashback via Daily Cash.

Apple setzt weiterhin auf Datenschutz und Sicherheit. Das Unternehmen verspricht, dass Kunden durch diese Dienstleistungen „nicht zum Produkt werden“, was bedeutet, dass Apple keine persönlichen Daten an Dritte verkaufen wird. Mit der Apple Card kann das Unternehmen den Transaktionen ähnlichen Datenschutz und Ende-zu-Ende-Verschlüsselung bieten wie anderen Kommunikationen, die über die Server von Apple ablaufen. Darüber hinaus verspricht Apple, dass Goldman Sachs keine Transaktionsdetails an Dritte weitergeben wird.

Bisher diente das von Apple entwickelte Apple Pay-System weitgehend als Vermittler zwischen Kartenherausgebern und Einzelhändlern und authentifizierte die Identität der Nutzer, sodass Einkäufe drahtlos abgewickelt werden konnten. Apple erhält im Austausch für die biometrische Identifizierung des Kunden bei jedem Kauf einen geringen Anteil des Umsatzes; aber mit der Apple Card wird Apple ab sofort einen größeren Anteil erhalten, da das Unternehmen nun auch an der Herausgabe der Kreditkarten, dem Relationship Management sowie dem Transaktionsgeschäft beteiligt ist.

Was macht der Rest der Branche?

Alibaba

Die Alibaba-Tochtergesellschaft und Fintech-Gigant Ant Financial expandierte vom Zahlungsverkehr in die Vermögensverwaltung. Laut Analysten des Forschungsunternehmens Bernstein betreibt das chinesische Unternehmen nun einen Roboter-Beratungsservice, der künstliche Intelligenz auf Basis von Zahlungsaktivitäten nutzt, um Ratschläge zu Investitionen zu geben. „Der Kernzahlungsdienst fungiert als Tor zu einer breiteren Nutzung des Dienstes“, schreiben die Analysten. „Das ist ein Modell, dem andere Technologieunternehmen folgen könnten.“

US-Banken

Zelle ist ein Geldtransferdienst, der im Juni 2017 an den Start ging, um Banken dabei zu unterstützen, mit Peer-to-Peer-Zahlungs-Apps wie Venmo und Cash App zu konkurrieren. Zelle, das in die Apps der Mitgliedsbanken integriert ist, wird einer Prognose von eMarketer zufolge in diesem Jahr Venmo in Sachen Nutzerzahlen überholen. In den USA werden diese bis Ende des Jahres um mehr als 73 Prozent auf 27,4 Millionen Nutzer ansteigen. Damit würde man weit vor Venmo (22,9 Millionen) und Square Cash (9,5 Millionen) liegen.

Android Pay und Samsung Pay haben dagegen eine größere potenzielle Nutzerzahl. Forschungsanalysten von Juniper prognostizieren jedoch, dass Apple Pay bis zum Jahr 2020 ganze 227 Millionen Nutzer haben wird – mehr als Android und Samsung zusammen.

Apple und Goldman Sachs werden die Apple Card ab Sommer dieses Jahres anbieten. Apple sagt, dass die Anmeldung direkt vom iPhone aus erfolgen wird, um eine schnelle Genehmigung und Zugriff auf gerätespezifische Kartennummern zu ermöglichen.